〒475-0836 愛知県半田市青山一丁目3番地5(青山石川ビル6階)

(最寄り駅)名鉄河和線青山駅(西口徒歩1分)消費税登録番号T2810196648236

税理士は、全国に約8万人います。(令和5年9月末日現在80,988人)

その誰もが「相続税申告、相続対策」と看板に掲げながらも、実は、残念ながらすべての税理士が相続に精通しているわけではありません。

ほとんどの税理士が、所得税や法人税、消費税中心の会計・税務に追われ、相続税・贈与税の経験が圧倒的に不足しています。

事実、私がそうでした。

はじめての会計事務所での6年間の在籍で、相続税の申告経験は、0件です。

その経験不足を補うために東京へと経験の地を求めました。

相続に対する強い意志と行動力を持つ相続専門の税理士が土地を再評価します。

是非、ご検討ください。

→(土地の評価の減額)へ

| 税理士が不動産の現地を訪れていない方 |

| 土地の現状について、税理士から何も質問されていない方 |

| 土地の評価について、詳しい説明を受けていない方 |

| 申告後に土地を売却したが、評価額に比べ疑問がある方 |

| 申告書の控えを渡されたまま、申告書の中身を把握していない方 |

| 相続税額が下がるものなら下げたい方 |

一般的に最低限検討すべき減額要素→(土地の評価の減額)へ

相続された全ての土地の現地調査、役所調査、法令調査を丁寧に行いました。

見直しの対象とした土地は、利用単位で13あり、評価額では、実に全体の81.3%(12.1億円)にも上ります。

見直しの内容は、決して一か八かのダメモトで奇をてらった内容ではなく、全ての土地を現地、現物、現実に自分自身の目で確認し、あらゆる角度から検討し、手間を惜しむことなく、減額要素を積み上げた結果です。

減額更正の請求額は、評価額で△4.71億円、税額にすると実に△1.87億円(農地の納税猶予前)となりました。農地の納税猶予後の実際の金銭での還付額は、1.7億円が見込まれました。

所轄税務署と何度となく協議を行ないましたが、結果は、満額回答です。

実に当初申告で納付した相続税額の41.2%が還付されました。

無料診断

※ご提出済みの相続税申告書をご準備ください。

※税務調査等によって修正申告書を提出している場合は、合わせてご準備ください。

↓

ご提案書作成

※相続税の減額可能性を検討し、ご報告致します。

相続税額が増額となるリスクもあわせてご報告致します。

↓

意思決定

↓

業務委託契約書のご契約

※手付金等は一切必要ございません。 →(報酬の目安)へ

↓

不動産の現地調査、役所調査、法令調査

↓

相続税の(減額)更正の請求書(もしくは嘆願書)の作成と税務署への提出

※更正の請求書に押印を頂きます。認印で結構です。

還付金の入金口座(ご本人名義の口座に限ります)をご指定ください。

↓

所轄税務署との協議・質疑

※お客様が税務署に出向いたり、税務署からお客様へ電話がかかることもございません。

※通常は、3〜6ヶ月程度の期間が必要となります。

↓

還付金額決定

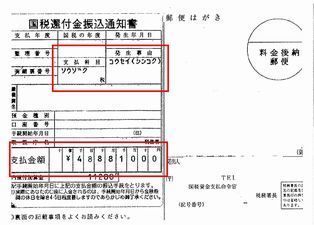

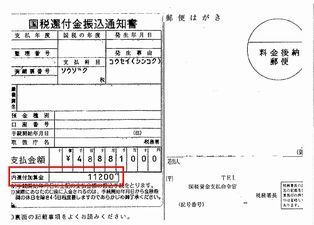

※所轄税務署から更正決定通知書が送付されます。

※その後1ヶ月ほどで、所轄税務署から国税還付金振込金通知書が送付されます。

↓

お客様のご指定口座に還付相続税が入金

※ここまでお客様のご負担は、原則として一切ございません。還付金の入金後にお支払いが発生します。

ただし、還付可能性を明確にした上で、ご了解いただいた外部専門家(減額要素に不動産鑑定士や測量士・土地家屋調査士等の外部専門家が必要な場合)の報酬は、還付の成否にかかわらず、発生致します。

↓

報酬のお支払

※領収書を発行いたします。お支払いいただいた報酬は、いずれの所得においても必要経費となりません。ご承知おきください。

※もちろん、その一方で、還付された相続税は、所得にはならず税金はかかりません。

↓

所得税の確定申告でのご注意

※還付される相続税に還付加算金(税務署からの利息)がある場合は、原則として、雑所得(所得税法)としての確定申告が必要です。

国税還付金振込通知書を大切に保管して下さい。

※ご相続された物件を譲渡した場合(相続税の申告期限から3年以内)には、相続税額の変動によって、相続税額の取得費加算の特例の適用額も変動します。

手続きが可能な方は、相続税の申告期限(ご相続発生日から10ヶ月)から5年以内の方です。

| 手続 | |

| 申告期限から1年以内の方 | 相続税の更正の請求 (国税通則法23条)に基づく権利です |

| 申告期限から3年以内の方 | 相続税の減額更正の申出 |

| 申告期限から5年以内の方 | 税務署長の職権による減額更正 |

(例)相続発生日:平成23年4月1日→申告期限:平成24年2月1日

→〇更正の請求期限は、平成25年2月1日です。

更正の請求書を提出する期限です。減額の決定が、この日以降でも還付されます。

→〇減額更正の申出期限は、平成29年2月1日です。

減額更正の申出書を提出する期限ではありません。税務署長が減額を認める決定を出す期限です。通常は、税務署との協議に半年程の期間が必要です。

そのため、実質的な期限は、その半年前(平成29年8月1日)とお考えください。

相続税還付の根拠となる法令の要約です。

国税通則法第23条(更正の請求)

納税申告書を提出した者は、当該申告書に係る国税の法定申告期限から一年以内に限り、税務署長に対し、その申告に係る税額等につき更正をすべき旨の請求をすることができる。

→主語が「納税申告書を提出した者」となっています。つまり、相続税の申告書を提出した相続人です。

法律に認められた当然の権利として主張が可能です。

国税通則法第70条(国税の更正、決定等の期間制限)

納付すべき税額を減少させる更正又は賦課決定については、その更正に係る国税の法定申告期限から五年を経過する日まですることができる。

→主語がありません。つまり、国税通則法は、税金を徴収する法律であるため、主語は、「国もしくは税務署長」です。

そのため、法律に認められた当然の権利ではなく、税務署長へのお願い(=嘆願)となります。

中には、「嘆願であれば受け付けない」という税務署もあります。

相続税の還付可能性を検討される方は、当然の権利である更正の請求(国税通則法第23条)の適用ができるうちに早目にご相談ください。

さらには、

請願法第5条(請願の処理)

この法律に関する請願は、官公署において、これを受理し誠実に処理しなければならない。

請願法第6条(差別待遇の禁止)

何人も、請願をしたためにいかなる差別待遇も受けない。

日本国憲法第16条(請願権)

何人も、損害の救済、公務員の罷免、法律、命令または規則の制定、廃止または改正その他の事項に関し、平穏に請願する権利を有し、何人も、かかる請願をしたためにいかなる差別待遇も受けない。

日本国憲法第98条(憲法の最高法規制、条約・国際法規の遵守)

この憲法は、国の最高法規であって、その条規に反する法律、命令、詔勅及び国務に関するその他の行為の全部又は一部は、その効力を有しない。

Q.税務署の神経を逆なでしませんか?

A.この手続の目的は、土地の評価を適切に見直すことです。税務署と喧嘩をすることではありません。本来納める必要のない税金を法的な手続によって還付するに過ぎません。更正の請求は、税法でも明文化されている権利です。

Q.当初申告を担当した長年のお付き合いである税理士を怒らせませんか?

A.もともとは、申告を担当した税理士が適切な土地の評価をしていれば問題のないことです。見直しをせず、期限を経過してしまった場合には、申告を担当した税理士の賠償責任までにも発展することがありうる問題です。お客様の損害よりも自分のメンツにこだわる税理士でない限り、怒る理由がありません。 また、この手続は、申告を担当した税理士に知られずに行うこともできます。(ただし、相続した財産を譲渡した場合や相続税の還付金に還付加算金(利息−雑所得)があった場合には、雑所得の確定申告が必要な場合があるため、確定申告担当の税理士には、知られます。)

Q.いまさら相続人全員が集まるのは大変ですが?

A.相続人のうちの一人だけで申請できます。それでも、すべての相続人の方に減額効果があります。還付を受けられると知れば、積極的にご協力いただけるのではないでしょうか。

Q.難しい調査をして費用ばかりがかかりませんか?

A.完全成功報酬です。相続税の軽減・還付がなければ、1円のご請求も致しません。弊社が行う調査報酬、申告書作成報酬、税務署打合報酬その他の実費も含め、一切のご請求を致しません。ただし、必要に応じて、事前にお見積りをご提示し、ご了解頂いた外部専門家(不動産鑑定士や土地家屋調査士等)の費用は、相続税の軽減・還付の有無にかかわらず、ご負担が発生します。

Q.還付された相続税に税金はかかりますか?

A.還付された相続税には、相続税、所得税、住民税その他の税金一切がかかりません。 ただし、還付された相続税に還付加算金(利息)がある場合には、原則、雑所得として所得税と住民税の対象となります。給料や不動産所得その他の所得と合算して課税の対象となります。

Q.私(相続人)は何をすればいいのですか?

A.税務署に出向いたりする必要はありません。弊社との打ち合わせにお付き合いください。まずは、相続された不動産の現地をご案内頂きます。相続された不動産の持つ個別事情を思いつく限りお知らせください。

Q.土地を物納していますが還付されますか?

A.物納しようとする土地について見直しをすると、税務署での収納価格も見直し後の価格となります。物納しようとする土地以外の土地であれば、物納とは関係がありません。実際の還付は、収納許可決定までの進捗具合に応じて、現金で還付される場合や分筆によって土地が残る場合もあります。また、物納が決定して、すでに収納されている場合は、現金で納税したことと同じですから、現金で還付されます。

Q.延納している場合はどうですか?

A.延納している場合は、延納相続税額に充当されます。お借入の繰り上げ返済と同様にその後の利息(利子税)の負担も減少します。利子税の減額も含めると現金で還付されるよりも大きな効果が得られます。

Q.減額や還付されずに税金が増えることはありませんか?

A.申請が認められなければ、還付にならないだけです。更正の請求をしたことを理由に相続税を増額されることはありません。

A.税務調査が終わっているのであれば、あとは、減額要素を積み上げるだけです。 税務調査で税務署から「ここの土地の評価は高すぎですね。減額しておきます。」と指摘してくれることはまずありません。

A.案件ごとに異なりますので、一概には言えません。過去最高の還付割合は、当初納められた相続税の41.2%(1.7億円)の実績があります。更正の請求から3ヶ月後(相続税の申告期限からは、11ヶ月後)に請求通りに満額還付されました。

A.こちらも案件ごとに異なりますので、一概には言えません。過去の実績で更正の請求(もしくは嘆願)をしたにもかかわらず、相続税額の減額や還付に結び付かなかったのは、嘆願1件だけです。(当然、この場合のお客様の費用負担は0円です。)その他の方々は、金額の大小はあるものの、減額・還付に成功しています。しっかりとした根拠と丁寧な交渉力の結果です。

お問い合わせはこちらまで

迅速な判断と行動(実現)をお約束

お困りの問題・不安は何ですか?

遺産相続にまつわる相続税申告、税務調査、遺言、相続対策・節税、相続税還付まで、税理士としての確かな知識と知恵、経験でお役に立ちます。愛知県(名古屋市)、岐阜県、静岡県、三重県の中部圏に限らず、全国対応しております。

| 対応エリア | 愛知県名古屋市、(知多半島)半田市、東海市、知多市、常滑市、知多市、大府市、武豊町、東浦町、阿久比町、南知多町、美浜町、(その他愛知県下)豊橋市、岡崎市、一宮市、瀬戸市、春日井市、豊川市、津島市、碧南市、刈谷市、豊田市、安城市、西尾市、蒲郡市、犬山市、江南市、小牧市、稲沢市、新城市、知立市、尾張旭市、高浜市、岩倉市、豊明市、日進市、田原市、愛西市、清須市、北名古屋市、弥富市、(その他)静岡県、岐阜県、三重県その他全国 |

|---|

お役立ち情報

【主な対応地域】

愛知県名古屋市、(知多半島)半田市、東海市、知多市、常滑市、知多市、大府市、武豊町、東浦町、阿久比町、南知多町、美浜町、(その他愛知県下)豊橋市、岡崎市、一宮市、瀬戸市、春日井市、豊川市、津島市、碧南市、刈谷市、豊田市、安城市、西尾市、蒲郡市、犬山市、江南市、小牧市、稲沢市、新城市、知立市、尾張旭市、高浜市、岩倉市、豊明市、日進市、田原市、愛西市、清須市、北名古屋市、弥富市、(その他)静岡県、岐阜県、三重県その他全国